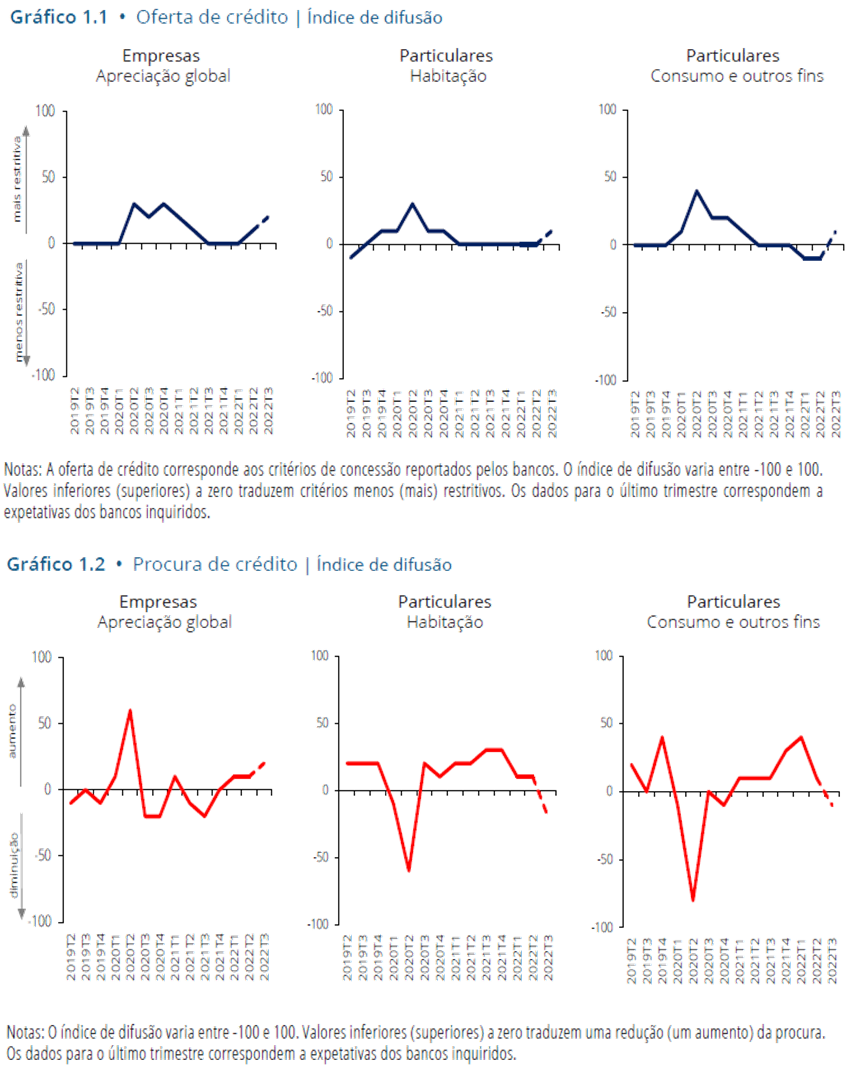

O índice de difusão (calculado com base num inquérito aos cinco principais bancos portugueses) traduz a restritividade do mercado de crédito português: para valores acima de zero significa um aumento da restritividade das concessões de crédito por parte dos bancos, para valores abaixo de zero uma diminuição.

Oferta:

- • Critérios de concessão de crédito: nas empresas, ligeiramente mais restritivos em empréstimos de longo prazo a PME; nos particulares, sem alterações no crédito à habitação e ligeiramente menos restritivos no crédito ao consumo e outros fins.

– Fatores: a situação e as perspetivas económicas gerais e, no caso das PME, também a de sectores de atividade ou empresas específicos, contribuíram para tornar os critérios de concessão de crédito a empresas, em especial PME, mais restritivos. No crédito a particulares, a situação e perspetivas económicas gerais contribuíram ligeiramente para tornar os critérios mais restritivos, enquanto as pressões exercidas pela concorrência e, no caso do crédito ao consumo, também o nível de tolerância de riscos, contribuíram ligeiramente para os tornar menos restritivos.

- • Termos e condições do crédito: comissões e outros encargos não relacionados com taxas de juro, garantias e condições contratuais não pecuniárias ligeiramente mais restritivas em novos empréstimos a PME; praticamente sem alterações no crédito a particulares.

– Fatores: a situação e as perspetivas económicas gerais e de sectores de atividade ou empresas específicos contribuíram ligeiramente para tornar os termos e condições de novos empréstimos a empresas mais restritivos.

- • Proporção de pedidos de empréstimo rejeitados: praticamente inalterada no caso das empresas; com um ligeiro aumento, no caso dos particulares.

- • Expectativas: critérios ligeiramente mais restritivos na concessão de crédito, sobretudo de longo- prazo, a PME; ligeiramente mais restritivos, no crédito a particulares.

Procura:

- • Procura de empréstimos por parte de empresas: ligeiro aumento da procura de crédito de curto-prazo, em todas as classes de dimensão de empresa.

– Fatores: o financiamento de existências e de necessidades de fundo de maneio contribuiu ligeiramente para aumentar a procura por parte das empresas, em todas as classes de dimensão.

- • Procura de empréstimos por parte de particulares: ligeiro aumento da procura de crédito à habitação e ao consumo e outros fins.

– Fatores: as perspetivas para o mercado da habitação e o nível geral das taxas de juro contribuíram ligeiramente para aumentar a procura de crédito à habitação e a despesa de consumo financiada através de empréstimos garantidos por ativos imobiliários contribuiu ligeiramente para aumentar a procura de crédito ao consumo e outros fins.

- • Expectativas: ligeiro aumento da procura de empréstimos de curto prazo por parte das empresas, sobretudo PME; ligeira diminuição da procura de empréstimos por particulares, sobretudo para habitação.

(Gráficos: Banco de Portugal)

Nota Técnica: o índice de difusão é calculado com utilização de uma escala que possibilita a agregação das respostas individuais, segundo a intensidade e sentido da resposta, a qual assume valores entre -1 e 1, correspondendo o valor 0 à situação “sem alterações”. Nas questões referentes à oferta, valores inferiores a 0 indicam critérios menos restritivos ou um impacto dos fatores no sentido de uma menor restritividade: o valor -0.5 corresponde a uma alteração “ligeira” (em termos de índice de difusão, tanto mais ligeira quanto mais próximo de 0 for o valor obtido), e o valor -1 a uma alteração considerável. Ao contrário, valores superiores a 0 indicam um aumento, quer da restritividade ao acesso a crédito bancário, quer das condições de risco dos mutuários: o valor 0.5 sinaliza alterações de intensidade ligeira, enquanto o valor 1 indica alterações consideráveis. Nas perguntas sobre procura, aplica-se a mesma escala, representando -1 e -0.5 uma redução da procura dirigida ao banco inquirido e 0.5 e 1 um aumento (ou um contributo dos fatores no mesmo sentido).

Documento PDF