Foi hoje publicado o Relatório de Estabilidade Financeira de dezembro de 2019, no qual se avalia os progressos da economia portuguesa e do sistema financeiro nos últimos anos.

De acordo com o Banco de Portugal, a economia portuguesa e o sistema bancário português continuaram, em 2019, a consolidar os progressos que têm vindo a ser observados nos últimos anos. Todavia, e conforme já assinalado no Relatório de Estabilidade Financeira de junho de 2019, os ajustamentos verificados têm vindo a tornar-se gradualmente menos intensos em algumas dimensões.

O enquadramento económico e financeiro caracterizou-se pela manutenção de um crescimento da economia superior ao que se estima ser o do produto potencial e por uma redução adicional das taxas de juro, as quais se situavam já num nível muito reduzido para um espectro alargado de maturidades.

O desemprego continuou a reduzir-se e a confiança dos consumidores manteve-se num patamar elevado, tendo retomado no segundo trimestre deste ano um perfil ascendente. Continua a projetar-se um saldo positivo das balanças corrente e de capital para o total do ano de 2019, embora o excedente projetado seja claramente inferior ao observado nos dois anos anteriores.

O ajustamento do saldo orçamental tem vindo a prosseguir, embora, quando ajustado do efeito de medidas temporárias, o progresso projetado seja menor que o observado no passado recente.

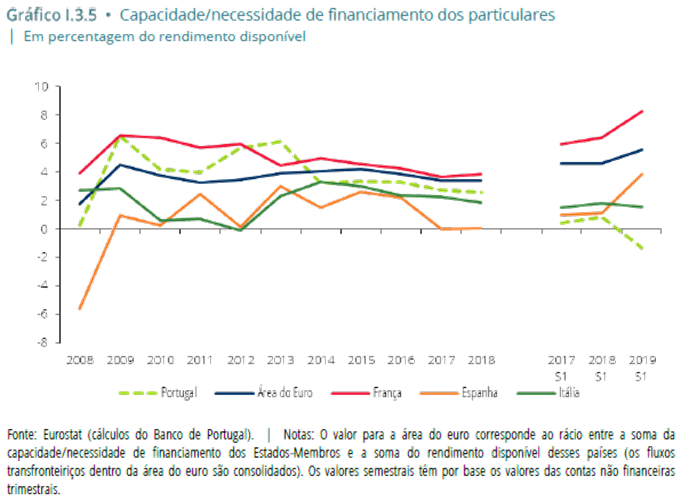

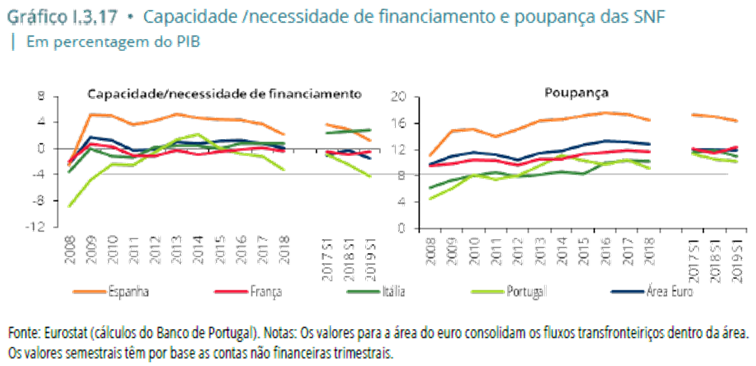

Num quadro de aumento do investimento e de redução da poupança do sector privado não financeiro, os níveis de endividamento das empresas não financeiras e particulares, e, em particular, das administrações públicas mantiveram-se elevados, tanto em termos históricos como no quadro da área do euro, apesar da redução observada nos últimos anos. Este facto, que retrata uma das principais vulnerabilidades da economia portuguesa, assume importância acrescida quando associado quer à elevada sensibilidade da economia portuguesa a eventuais choques adversos que ocorram a nível internacional, quer à manutenção de um crescimento potencial da economia relativamente limitado.

Por sua vez, o sistema bancário português registou e, em termos agregados, melhorias em algumas dimensões relevantes no 1º semestre de 2019. Em primeiro lugar, assistiu-se a um aumento da rendibilidade, reflectindo, por um lado, factores de natureza estrutural, como sejam os esforços de promoção de eficiência do sector e, por outro, desenvolvimentos em parte de cariz mais conjuntural, entre os quais se destaca a redução do custo com provisões e imparidades. Adicionalmente, o rácio de empréstimos non-performing (NPL) prosseguiu a trajetória decrescente iniciada em junho de 2016, reflectindo essencialmente a redução do volume de NPL em balanço, em linha com as orientações e planos de redução de ativos não produtivos submetidos às autoridades de supervisão e que têm vindo a ser implementados pelos bancos. Neste contexto, é de destacar que na primeira metade do ano a redução dos NPL foi largamente alcançada por via de abates ao activo, tendo-se observado uma relativa estabilidade do rácio de cobertura de NPL por imparidades. Por fim, realce-se que o sistema bancário continuou a trajectória de reforço dos rácios de capital.

Num contexto de revisão em baixa das projeções de crescimento económico na área do euro e de persistência da inflação abaixo do objetivo, o BCE anunciou em setembro de 2019 um pacote de medidas de estímulo monetário. Considerado no seu conjunto, este pacote traduz-se em taxas de juro mais baixas por um período mais prolongado. O Banco de Portugal alerta para os riscos para a estabilidade financeira inerentes a esta política, de abrangência nacional e internacional. Os principais riscos resultam, de uma forma geral, dos incentivos para a tomada de risco excessivo, com reflexos também ao nível da deterioração dos critérios de concessão de crédito e do potencial aumento do endividamento para níveis não sustentáveis. A pressão para a obtenção de rendibilidade também se tem reflectido na composição das carteiras dos fundos de investimento, tendo sido observado, também a nível da área do euro, um aumento da exposição a activos com menor liquidez e a algumas geografias onde é possível obter rendibilidades ainda positivas, a par de uma maior similaridade nas estratégias de investimento.

Ao nível da actividade bancária, o contexto de baixas taxas de juro pode também ter consequências indesejáveis para a preservação da estabilidade financeira. Ao constituir um desafio à sustentabilidade da margem financeira dos novos empréstimos, por via do efeito preço desfavorável, reforça os incentivos à expansão da concessão de crédito, visando um efeito quantidade compensador. No curto prazo, o efeito líquido poderá ser positivo sobre a rendibilidade dos bancos. Porém, e na medida em que uma alteração nas condições da oferta de crédito sinalize uma menor restritividade nos critérios de concessão de crédito, pode daí resultar, num horizonte temporal mais alargado, a constatação de uma desadequação das taxas de juro das operações face ao risco assumido. Contudo, importa referir que, em Portugal, se tem mantido, nos últimos anos, a diferenciação de spreads de taxa de juro por classe de risco nos novos empréstimos a sociedades não financeiras pelos principais bancos do sistema. De igual forma, o perfil de risco dos novos créditos a este sector institucional tem vindo progressivamente a melhorar. No caso dos particulares, os novos empréstimos à habitação têm sido igualmente concedidos a mutuários com perfil de menor risco, reflectindo também os efeitos da medida de política macroprudencial adotada pelo Banco de Portugal.

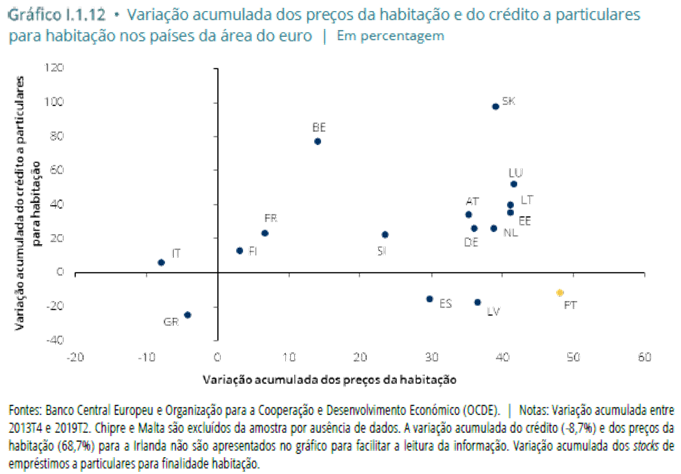

No que diz respeito à exposição a activos com natureza ou garantia imobiliária, é de referir que a evolução dos preços no mercado imobiliário tem beneficiado da forte dinâmica do turismo e do investimento directo por não residentes, pelo que terá continuado a aumentar a sensibilidade do mercado à actuação de não residentes. Refira-se também que, nos trimestres mais recentes, se manteve a evidência de sobrevalorização no imobiliário residencial em termos agregados, o que aconselha particular prudência na realização de operações que tenham activos desta natureza como garantia, devendo-se adequar os critérios de concessão de crédito ao risco incorrido.

Outro tipo de exposição que continua a justificar um acompanhamento próximo, dados os riscos associados, relaciona-se com a actividade internacional de alguns bancos em certas geografias, especialmente as que são particularmente sensíveis a um quadro potencial de maior abrandamento económico a nível global, atendendo nomeadamente à sua vulnerabilidade à evolução dos preços das matérias-primas, designadamente do petróleo. A exposição directa a estas geografias é sensível ao risco de crédito, cambial e de mercado. No caso das exposições indirectas, o abrandamento da actividade económica poderá refletir-se na qualidade de crédito dos empréstimos às empresas cuja atividade se encontra particularmente dependente de países mais afectados.

Adicionalmente, os bancos devem ajustar os seus modelos de negócio, em particular por via do investimento em digitalização, de forma a manterem-se tecnologicamente eficientes e competitivos, em especial face à entrada de novos participantes na actividade de intermediação financeira (e.g., Bigtechs). Reflectindo não apenas os desenvolvimentos tecnológicos associados ao acesso, manutenção e gestão de informação, mas também alterações regulamentares, este investimento será uma via essencial à preservação da utilidade dos operadores tradicionais para o cliente de serviços financeiros e, assim, do valor da sua atividade. O reforço do investimento em tecnologia de informação poderá ser complementado pelo desenvolvimento de parcerias com os novos players, que possam acrescentar valor ao desenvolvimento da actividade, por via do aproveitamento de economias de escala, de experiência e de gama. A vertente de segurança tecnológica deve ser adequadamente acautelada (minimizando o ciber-risco, mais susceptível de ocorrer no novo contexto, onde ganharão ascendente as tecnologias de comunicação e informação), bem como a gestão de riscos e o controlo interno.

Temas em destaque e caixas

Esta edição do Relatório de Estabilidade Financeira inclui dois temas em destaque:

- • Uma revisão da literatura sobre o impacto do aumento dos rácios de capital das instituições financeiras;

- • Metodologias de avaliação dos preços da habitação: uma aplicação a Portugal.

Apresenta ainda três caixas:

- • Avaliação dos mercados imobiliários residenciais conduzida pelo Comité Europeu do Risco Sistémico;

- • Novo regime europeu aplicável às obrigações cobertas (covered bonds);

- • A evolução do endividamento do sector privado não financeiro em Portugal e na área do euro nos últimos 30 anos;

- • Revisão das expetativas de supervisão do BCE relativamente ao provisionamento, para fins prudenciais, de novas exposições não produtivas;

- • Basileia III – o que falta ainda mudar?.

(Gráficos: Banco de Portugal)

Documento PDF