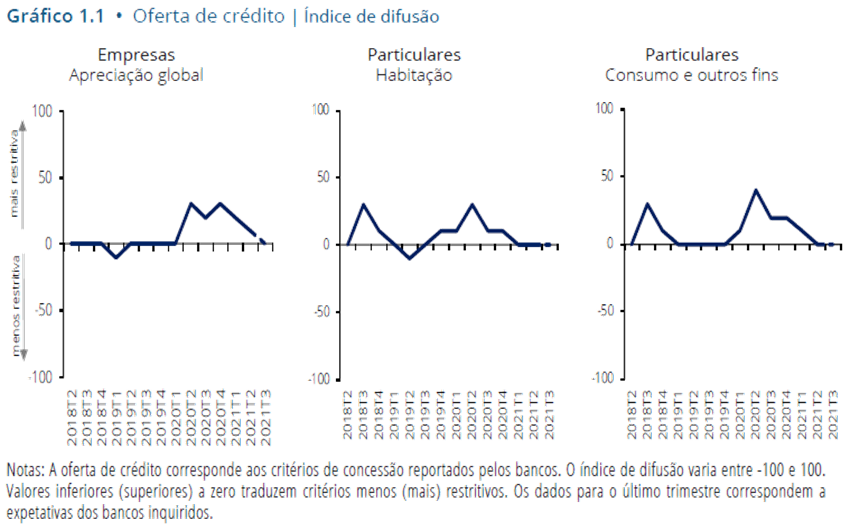

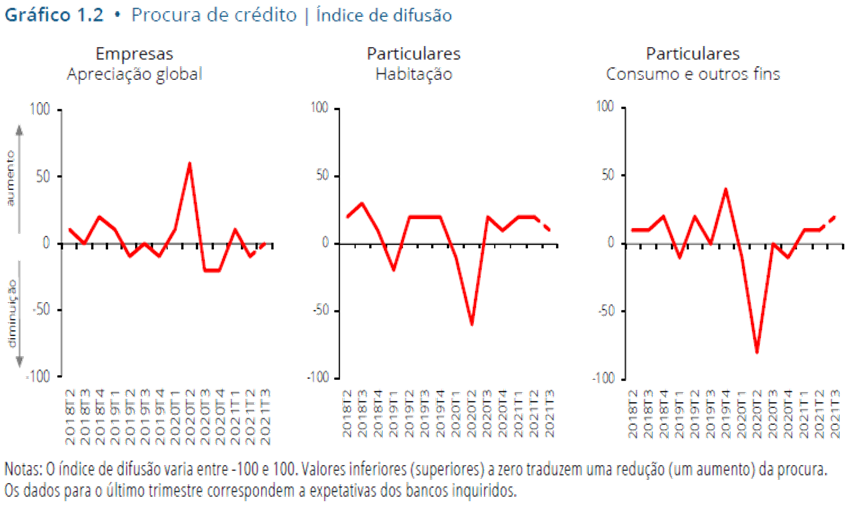

O índice de difusão (calculado com base num inquérito aos cinco principais bancos portugueses) traduz a restritividade do mercado de crédito português: para valores acima de zero significa um aumento da restritividade das concessões de crédito por parte dos bancos, para valores abaixo de zero uma diminuição.

Oferta:

• Critérios de concessão de crédito: aumento muito ligeiro da restritividade no crédito a empresas, transversal ao tipo de empresa e à maturidade do empréstimo, e praticamente sem alteração no crédito a particulares.

– Fatores: destaca-se a contribuição da perceção de riscos associados à situação e perspetivas de sectores ou empresas específicos.

• Termos e condições do crédito: no crédito a empresas, condições ligeiramente mais restritivas nas garantias exigidas e nas comissões e outros encargos e ligeiro aumento dos spreads aplicados nos empréstimos de maior risco concedidos a grandes empresas; ligeira redução dos spreads aplicados nos empréstimos de risco médio concedidos a empresas e a particulares para habitação. Manutenção dos termos e condições no crédito a particulares para consumo.

– Fatores: no crédito a empresas, a perceção de riscos e a tolerância aos riscos, sobretudo em empréstimos de maior risco, contribuíram para o aumento da restritividade; nos empréstimos de risco médio, os custos de financiamento, as restrições de balanço e as pressões da concorrência contribuíram para a diminuição da restritividade; no crédito à habitação, a perceção de riscos e as pressões exercidas pela concorrência contribuíram para a diminuição dos spreads nos empréstimos de risco médio.

• Proporção de pedidos de empréstimo rejeitados: ligeiro aumento no crédito a empresas, ligeira diminuição no crédito ao consumo e praticamente sem alteração no crédito à habitação.

• Expetativas: critérios de concessão de crédito a empresas e a particulares praticamente inalterados.

Procura:

• Procura de empréstimos por parte de empresas: avaliação muito heterogénea por parte dos bancos resultando, em média, numa ligeira diminuição da procura, em particular por empréstimos de curto prazo.

– Fatores: redução das necessidades de financiamento de fusões/aquisições e restruturação empresarial e, em menor grau, das necessidades de financiamento de investimento e de refinanciamento/ reestruturação e renegociação da dívida.

• Procura de empréstimos por parte de particulares: aumento ligeiro no crédito à habitação e avaliação heterogénea por parte dos bancos no crédito ao consumo resultando, em média, num aumento muito ligeiro da procura.

– Fatores: a confiança dos consumidores e o nível das taxas de juro contribuíram ligeiramente para o aumento da procura de crédito.

• Expetativas: no crédito a empresas, avaliação muito heterogénea por parte dos bancos, mantendo- se a procura globalmente inalterada. No crédito a particulares, destaca-se a expetativa de ligeiro aumento da procura para consumo e outros fins.

(Gráficos: Banco de Portugal)

Nota Técnica: o índice de difusão é calculado com utilização de uma escala que possibilita a agregação das respostas individuais, segundo a intensidade e sentido da resposta, a qual assume valores entre -1 e 1, correspondendo o valor 0 à situação “sem alterações”. Nas questões referentes à oferta, valores inferiores a 0 indicam critérios menos restritivos ou um impacto dos fatores no sentido de uma menor restritividade: o valor -0.5 corresponde a uma alteração “ligeira” (em termos de índice de difusão, tanto mais ligeira quanto mais próximo de 0 for o valor obtido), e o valor -1 a uma alteração considerável. Ao contrário, valores superiores a 0 indicam um aumento, quer da restritividade ao acesso a crédito bancário, quer das condições de risco dos mutuários: o valor 0.5 sinaliza alterações de intensidade ligeira, enquanto o valor 1 indica alterações consideráveis. Nas perguntas sobre procura, aplica-se a mesma escala, representando -1 e -0.5 uma redução da procura dirigida ao banco inquirido e 0.5 e 1 um aumento (ou um contributo dos fatores no mesmo sentido).